被发审委“拒绝”之后,再度向A股发起冲击的南通国盛智能科技集团股份有限公司(以下简称“国盛智科”),最终决定变换“赛道”,欲搭乘科创板快车谋求上市。近期,上交所官网正式对外披露了国盛智科的招股书。与此前不同的是,低资产负债率的国盛智科此次科创板IPO新增1.55亿元的“补流”募投项目,而这一行为引发了市场的极大关注。对于新增“补流”募投项目一事,国盛智科还需给出一个合理的解释。

图片来自国盛智科招股书

图片来自国盛智科招股书

变换IPO“赛道”

历经主板IPO被否、中小板IPO撤单之后,国盛智科最终将上市的目光瞄向了科创板。

近期,上交所官网显示,国盛智科科创板IPO获得受理。招股书显示,国盛智科系国内领先的金属切削类中高档数控机床以及智能自动化生产线提供商,形成了数控机床、智能自动化生产线、高端装备部件三大系列产品。

财务数据显示,在2016-2018年以及2019上半年国盛智科实现营业收入分别约为4.06亿元、5.86亿元、7.44亿元以及3.36亿元;当期对应实现归属净利润分别约为5764.84万元、9308.49万元、9553.52万元以及4139.68万元。

实际上,国盛智科觊觎资本市场已久,但公司的A股之路却进行的并不顺利。

早在2017年国盛智科就向证监会递交了IPO招股书,拟登陆上交所主板,之后公司在2018年3月迎来上会大考,但却由于“数控机床综合毛利率显著高于同行业公司平均水平”等问题而未能获得发审委放行;首度IPO落败的国盛智科,在今年3月再度递交了IPO申报稿,公司拟冲击中小板,但在今年8月国盛智科二度IPO事项也最终以撤单告终。

两度IPO未果之后,国盛智科将上市的板块转向科创板。但根据公司最新披露的招股书显示,国盛智科2018年被否的老问题仍存。

在2016-2018年以及2019年上半年国盛智科的数控机床业务毛利率分别为30.43%、28.59%、28.73%以及30.53%,而同期同行业上市公司海天精工、日发精机、友佳国际、亚崴机电的毛利率平均值为27.81%、26.35%、24.86%以及25.8%。

国盛智科也表示,相对同行业可比上市公司而言,公司数控机床业务毛利率高于同行业平均水平。对于原因,国盛智科则给出了“公司高档产品占比逐年上升”、“具有较为明显的成本控制能力和成本优势”、“有效控制并降低采购成本”三点解释。

新增1.55亿元“补流”项目

在同行业上市公司中,资产负债率处于较低水平的国盛智科,此次科创板招股书中却新增了1.55亿元的“补流”募投项目,这一行为引起了市场的极大关注。

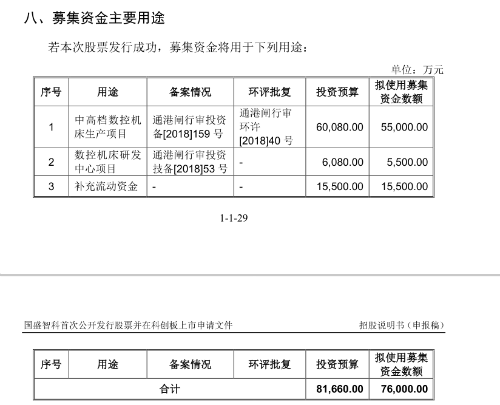

相比今年3月递交的招股书申报稿,国盛智科此次科创板招股书中新增加“补充流动资金”这一募投项目,拟投入募集资金1.55亿元。具体来看,招股书显示,国盛智科本次发行股票所募集的资金,在扣除发行费用后拟投资于中高档数控机床生产项目、数控机床研发中心项目以及补充流动资金,分别拟投入募集资金金额为5.5亿元、5500万元以及1.55亿元,合计达7.6亿元。

而在前次招股书中,国盛智科首发募集资金仅拟投向中高档数控机床生产项目、数控机床研发中心项目,拟投入募集资金金额同样分别为5.5亿元、5500万元,合计6.05亿元。

不难看出,从冲击中小板到转战科创板,国盛智科首发募集资金拟多募1.55亿元用于“补流”。而从国盛智科三度谋求A股上市的招股书来看,公司拟募集资金金额不断走高。在首次IPO时,国盛智科仅拟募资4亿元。

值得一提的是,在此次新增“补流”募投项目的背后,国盛智科的资产负债率却在同行业上市公司中处于较低水平。

截至2019年6月30日,国盛智科的资产负债率为24.17%;而海天精工、日发精机、友佳国际截至2019年6月30日的资产负债率分别为42.35%、49.93%、67.68%。资深投融资专家许小恒在接受北京商报记者采访时表示,资产负债率较低表明公司的财务成本较低,偿债能力较强,经营较稳健,说明靠自身的经营造血能力就能实现较多自有资金。“在此情况下,公司首发募集资金还拟投向补充流动资金,表明公司可能缺乏明确的投资方向,没有清晰的战略规划。”许小恒如是说。

实控人父子持股比例近九成

根据国盛智科披露的招股书,公司实际控制人潘卫国、卫小虎父子在本次发行前合计持有公司87.94%的股权,处于绝对控股地位。

据了解,潘卫国与卫小虎系父子关系,截至招股说明书签署日,两人合计持有国盛智科87.94%的股份。其中,潘卫国直接持有国盛智科5824.85万股,通过南通协众间接持有208.67万股,合计持有6033.51万股,占发行前总股本的60.95%,为国盛智科控股股东;卫小虎直接持有国盛智科2485.94万股,通过南通齐聚间接持有186.56万股,合计持有2672.5万股,占发行前总股本的26.99%。潘卫国、卫小虎两人共同控制国盛智科,为国盛智科共同实际控制人。

除此之外,潘卫国的多名亲属也间接持股国盛智科。

具体来看,潘卫国胞妹卫红燕通过南通协众间接持有国盛智科0.3%股份;潘卫国胞弟卫保国通过南通齐聚间接持有国盛智科0.38%股份;卫红燕丈夫李军通过南通齐聚间接持有国盛智科0.22%股份;卫保国之子周卫飞通过南通协众间接持有0.08%的股份。

经计算,潘卫国、卫小虎父子及其亲属合计持有国盛智科88.92%的股份。

资深证券市场评论人布娜新在接受北京商报记者采访时指出,一般公司实控人控股权集中问题会引发证监会的重点关注,绝对意义的一股独大使得实控人处于绝对控股地位,会产生诸多弊端。“诸如,存在着实际控制人利用其对公司的绝对控制地位,通过行使表决权或运用其他直接或间接方式对公司经营决策、投资方向、重要人事安排等进行不当控制,从而对公司其他股东的利益带来损失的可能。”布娜新如是说。

针对相关问题,北京商报记者向国盛智科方面发去采访函,不过截至记者发稿,对方并未回复。

北京商报记者 董亮 马换换

本网站所有内容属北京商报社有限公司,未经许可不得转载。 商报总机:010-64101978 版权合作:010-64101871

商报地址:北京市朝阳区和平里西街21号 邮编:100013 法律顾问:北京市中同律师事务所(010-82011988)

![]()

网上有害信息举报 违法和不良信息举报电话:010-84276691 举报邮箱:bjsb@bbtnews.com.cn

网上有害信息举报 违法和不良信息举报电话:010-84276691 举报邮箱:bjsb@bbtnews.com.cn

ICP备案编号:京ICP备08003726号-1  京公网安备11010502045556号 互联网新闻信息服务许可证11120220001号

京公网安备11010502045556号 互联网新闻信息服务许可证11120220001号