前次闯关创业板终止逾一年半后,电解液供应商龙头企业昆仑新能源材料技术(宜昌)股份有限公司(以下简称“昆仑新能源”)并未打消上市念头,而是将目光投向了港股市场。近日,港交所官网显示,公司已递交上市申请材料。不过,在本次赴港上市前,昆仑新能源业绩于2024年遭遇“滑铁卢”,当年公司营收规模大幅缩水,净利则同比由盈转亏;进入2025年前三季度,公司净利亏损规模大幅收窄。业绩走低背后,公司“拳头”产品电解液平均售价也于报告期内接连下降。另外,报告期内,“集团A”始终稳居昆仑新能源第一大客户,2025年前三季度为公司贡献收入占比近五成。

最新报告期净利大幅减亏

1月28日,港交所官网显示,昆仑新能源递表港交所,欲冲击港股上市。

昆仑新能源成立于2004年,是一家锂电池电解液供应商,专注于锂电池电解液及先进电池材料的研发、生产和销售,是中国最早研发及生产锂离子动力电池电解液的技术企业之一。根据弗若斯特沙利文的资料,按出货量计,公司2025年前三季度在全球电解液供应商中排名第三。

中关村物联网产业联盟副秘书长袁帅对北京商报记者表示,锂电池电解液及先进电池材料行业的发展脉络,始终与下游新能源产业的兴衰深度绑定。当前,全球范围内对碳中和目标的持续推进,驱动新能源汽车与储能产业成为增长主力,电解液作为锂电池四大核心材料之一,其需求规模随锂电池出货量的扩张自然水涨船高。“不过,从行业发展来看,产能过剩与同质化竞争的压力始终存在。”

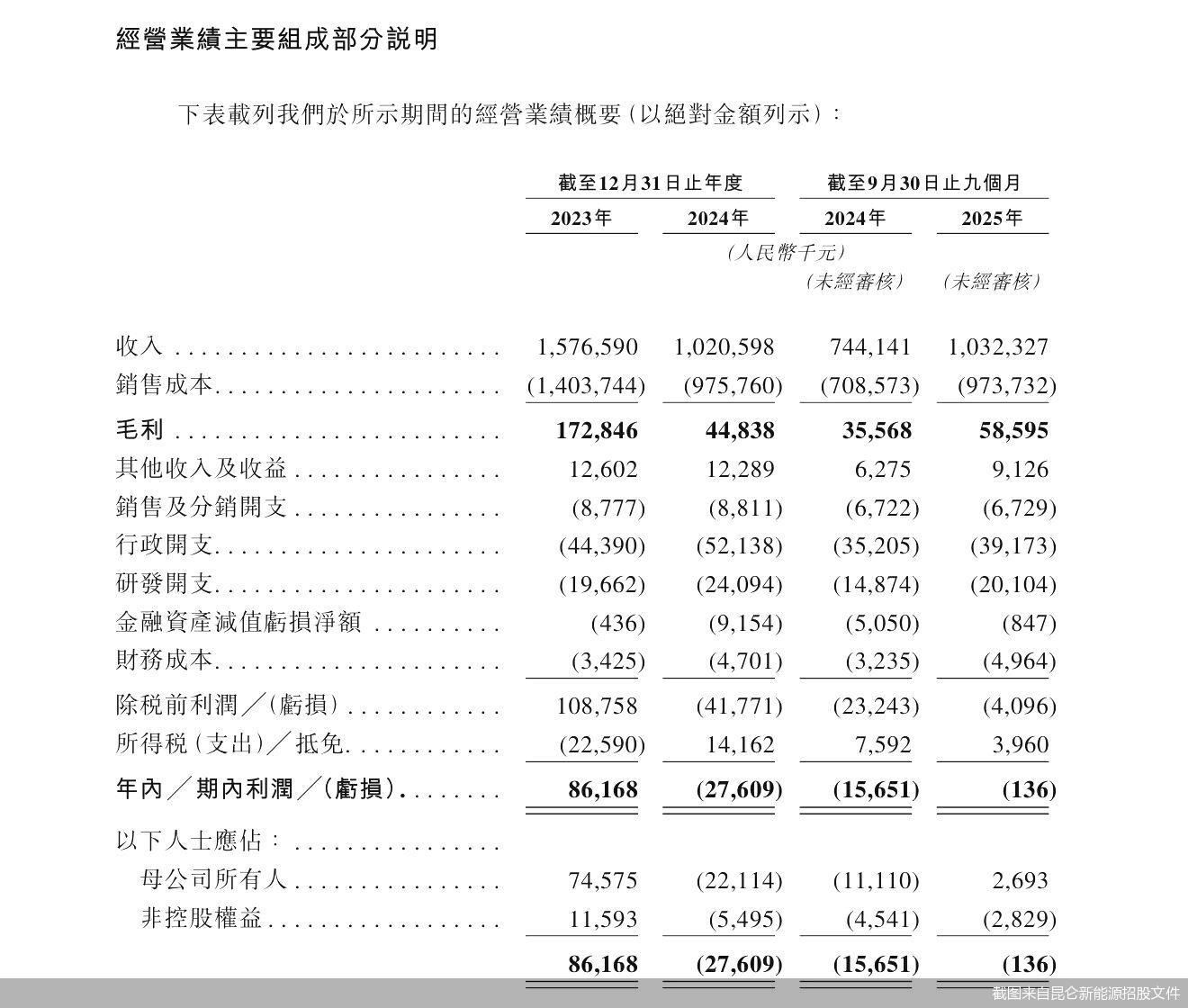

从基本面来看,本次港股IPO背后,昆仑新能源2024年业绩出现“滑铁卢”,当年净利同比由盈转亏;2025年前三季度,公司亏损规模有所收窄,但仍未实现盈利。具体来看,2023年、2024年,公司实现收入分别约为15.77亿元、10.21亿元;对应实现年内利润分别约为8616.8万元、-2760.9万元。

2025年前三季度,公司实现收入10.32亿元,相较上年同期的7.44亿元有所增长;对应实现期内利润约为-13.6万元,相较上年同期的-1565.1万元明显减亏。

值得注意的是,在招股文件中,昆仑新能源表示,公司通过借款来支持业务扩张并为运营提供资金。截至2023年末、2024年末以及2025年前三季度末,公司计息银行借款分别为1.69亿元、1.44亿元及2.24亿元。

“拳头”产品均价走低

业绩表现出现承压背后,2023年、2024年以及2025年前三季度,昆仑新能源“拳头”产品电解液的平均售价出现明显“跳水”。

具体来看,2023年、2024年以及2025年前三季度,公司电解液销售收入分别约为15.7亿元、10.1亿元、10.21亿元,占公司当期收入的比例分别约为99.6%、99%、98.9%。然而,报告期各期,公司该产品平均售价分别为3万元/吨、1.7万元/吨、1.4万元/吨,接连走低。

对此,昆仑新能源在招股文件中表示,公司根据溶质(如核心原材料六氟磷酸锂)的市价调整电解液产品的价格。2021—2022年,主要受全球新能源车需求暴增及上游有效产能不足的双重推动,六氟磷酸锂的均价飙升。随着上游新产能陆续投产及供应链逐步趋于稳定,六氟磷酸锂的均价由2023年的12.83万元/吨下降至2024年的6.25万元/吨。

值得一提的是,本次赴港IPO背后,昆仑新能源海外销售占比较小。招股文件显示,于往绩记录期间,公司绝大部分的收入来自向中国内地客户的销售,2023年、2024年以及2025年前三季度,该等销售产生的收入分别占各期间总收入的99.98%、99.97%、99.97%。

股权关系方面,截至最后实际可行日期,郭营军、天津同德、天津昆远及天津昆宇组成单一最大股东集团,共同持有昆仑新能源已发行股本总数的约38.48%。

大客户集团A贡献近半营收

根据弗若斯特沙利文的资料,电解液行业普遍存在客户高度集中现象。而对于作为电解液供应商龙头企业的昆仑新能源而言,也面临着客户较为集中的问题。

2023年、2024年及2025年前三季度,昆仑新能源对前五大客户的销售额分别占总收入的82.1%、73%及73%。其中,报告期各期,集团A均系公司第一大客户,公司对其销售收入分别为9.47亿元、6.05亿元、5.12亿元,分别占各年度/期间总收入的60.1%、59.3%及49.6%。

与此同时,报告期各期,集团A也均系公司供应商,2023年、2024年及2025年前三季度,公司向集团A采购的金额分别为170万元、2800万元、5270万元,分别占各年度/期间总采购金额的0.1%、3.1%及5.8%。

招股文件显示,集团A是一家全球领先的创新型新能源科技公司,主要从事电动汽车电池及储能系统电池的研发、生产及销售。

值得一提的是,在本次递表港交所前,昆仑新能源曾有过冲击创业板上市的经历。深交所官网显示,公司前次创业板IPO于2023年6月16日获得受理,当年7月7日进入问询阶段。不过,“排队”尚不足一年时间,2024年5月17日,公司撤回了发行上市申请。

北京商报记者查阅昆仑新能源创业板IPO期间披露的招股书发现,2020—2022年以及2023年上半年,公司第一大客户均系宁德时代,公司于各期对其销售占比分别约为28.22%、45.97%、58.59%、53.81%。

“A股强调盈利可持续性及行业政策导向,近年来严控产能过剩行业IPO;港股更侧重披露合规与全球化资本对接能力。另外,港股IPO时间表更可控,对急需输血的企业是‘生存选择’。”薪火私募投资基金总裁投委会主席翟丹告诉北京商报记者,企业由冲击A股转战冲击港股,可能暗示公司重心转向国际客户,或融资需求迫切。

针对相关情况,北京商报记者向昆仑新能源方面发去采访函进行采访,公司方面表示,出于合规和监管层面的考虑,相关问题目前公司不便回应,具体信息以公司已披露的招股书为准。

北京商报记者 王蔓蕾

本网站所有内容属北京商报社有限公司,未经许可不得转载。 商报总机:010-64101978 版权合作:010-64101871

商报地址:北京市朝阳区和平里西街21号 邮编:100013 法律顾问:北京市中同律师事务所(010-82011988)

![]()

网上有害信息举报 违法和不良信息举报电话:010-84276691 举报邮箱:bjsb@bbtnews.com.cn

网上有害信息举报 违法和不良信息举报电话:010-84276691 举报邮箱:bjsb@bbtnews.com.cn

ICP备案编号:京ICP备08003726号-1  京公网安备11010502045556号 互联网新闻信息服务许可证11120220001号

京公网安备11010502045556号 互联网新闻信息服务许可证11120220001号